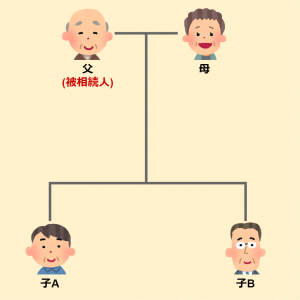

状況

- 令和5年12月に父が亡くなったので、父の遺産を確認したところ、その内訳は次のとおりでした。

①居住用の宅地 2000万円(200㎡)

②居住用の建物 1000万円

③貸付用の宅地 2000万円(200㎡)

④その他の土地 1000万円

⑤預金 4000万円 - 母、弟と私の三人で遺産分割協議をした結果、居住用の宅地と建物は母が、貸付用の宅地は私が相続することになりました。小規模宅地等の特例を適用する予定ですが、どちらの宅地を選んだ方が相続税は安くなりますか?

ご提案と解決

- 小規模宅地等の特例では、特定居住用宅地等は330㎡まで80%の減額、貸付事業用宅地等は200㎡まで50%が減額の対象になります。そのため、お母様が相続する居住用の宅地を選択した方が相続税の総額は安くなります。

- しかし、お母様には配偶者控除が適用されるため小規模宅地等の特例適用の有無にかかわらず、お母様には相続税の納税は発生しません。そのため、あなたが相続する貸付用の宅地を選択した方が、相続税の納税額が安くなることも考えられます。

- 他の財産の分割状況も確認した上で、具体的に相続税の計算をしてみることをお勧めします。

専門家よりコメント

- 「特定居住用宅地等」には、宅地を取得した人や取得後の保有状況などの要件があるため被相続人の居住用の宅地であっても特例に該当しない場合や、「貸付事業用宅地等」には、相続開始前3年以内に貸付事業を開始しているため特例に該当しない場合などがありますので、詳しいことは専門家である税理士にご相談ください。

参考 国税庁HP

無料面談のご案内

「少しでも話を聞いてみたい」「不安がある」という方は、お気軽にお問い合わせください。

当センターは無理な勧誘は一切行いませんので、ご相談だけでも安心してお問い合わせください。

当センターは無理な勧誘は一切行いませんので、ご相談だけでも安心してお問い合わせください。